对投资者来说,那一刻仿佛是世界末日。

十年前,雷曼兄弟倒闭仿佛在引燃的火上浇了汽油。之后的六个月内,标普500下跌46%。退休者积攒了几十年的财富消失殆尽。年轻的投资者切身体会到脚下被抽空的感觉。

“我知道市场在跌,股价在直线下降,但直到雷曼兄弟倒闭,我才意识到损失了多少钱。”33岁的John Bunting是来自费城的建筑承包商,他说经济危机时他的投资缩水了一半。

2008年9月,他还刚20岁出头,投资不到5万美元,但那次经历改变了他随后多年的投资行为,导致他几次放弃潜在的股票投资机会。

Bunting的经历不是个案。威胁全球金融体系的危机对投资者的影响势必会持续多年,有大量证据表明事实确实如此。过去这些年,美国人更倾向于存钱而拒绝债务。

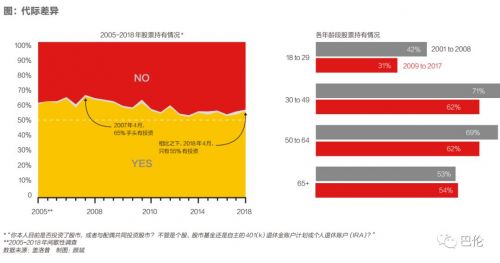

他们对股票变得谨慎。根据盖洛普的调查,2007年,65%的美国人拥有股票,到2018年,该比例只有55%。

虽然股市之后反弹到新的高点,危机留下的创伤依旧没有平复。九年的牛市不仅收回危机中损失的部分,还额外增长了82%,但那次危机让人心有余悸。股市似乎总在攀爬一堵“担忧之墙”,只不过担忧的内容从欧洲债务危机变成政府关闭,再变成贸易战。

“今天跟客户在一起的时候,他们说,‘要是再出现2008年那种局面,我情感上可没法接受。’”北卡罗来纳州夏洛特Cornerstone Wealth投资管理公司执行合伙人Jeff Carbone说。现在,他会同时向客户解释在繁荣期和坏行情下的投资对策。

对很多美国人来说,他们心理上尚未能够体会到市场的盈利。最近,智能投顾公司Betterment 委托对2000人进行的调查显示,48%认为股市过去十年完全没有增长,甚至有18%说股市下跌了。

“那些不储蓄也不投资的人不知道过去十年他们放过了220%的高回报,” Betterment行为金融总监Dan Egan说,“他们未来很可能还会继续不储蓄也不投资。”

对投资行为的研究已经表明,经济危机通常会带来长期持久的效应。根据2007年伯克利和斯坦福研究者的一份研究报告,大萧条时代的青少年或成年人只有13%参与投资股市,他们一生中投资股市的可能性是“二战”后婴儿潮世代的一半以下。

上世纪70年代初经济衰退之后长大成人的美国人同样也倾向于回避股市。研究指出,亲身经历经济事件对投资行为的影响,远远超过“从书本和其他渠道了解的历史事实”对投资行为的影响。

或者用拳王泰森的话说,“每个人心中都有个计划,直到被一拳击中下巴。”

今天,历史在重复上演。2008年的经济危机产生了又一个“迷惘的一代”股票投资者。千禧世代一毕业就赶上低迷的就业市场,加上沉重不堪的学生贷款。有存款的人也发现他们的钱迅速缩水。华尔街油嘴滑舌的推销员似乎欺骗了他们的父母,让他们过度举债,把钱投向过度杠杆化的房地产市场被高估的股票。之后这些年,年轻人也尝试了其他类型的投资,比如加密货币。但股票投资并不多。

2009年到2017年间,18岁-29岁的人群中,只有31%持有股票,2001年到2008年间,同一年龄段的人群中42%持有股票。其他世代人群同样变得更不愿意持有股票,只有较年长的人(65岁以上)在2009年到2017年间增持了股票。

“年轻人比年长的人对于投资这回事情情感上更加迟疑,”位于弗吉尼亚里士满的Harris金融集团的执行合伙人Jamie Cox说,“你的行为往往在职业生涯早期形成。”该顾问公司主要帮助中大西洋地区蓝领工人管理资金。

美盛集团2017年的一份调查显示,82%的千禧世代表示金融危机影响了他们的投资决策,而婴儿潮一代只有13%这样认为,虽然年长的投资者损失的累积财富更多。调查还发现,千禧世代比其他世代的投资者更倾向于持有现金而不是投资。年轻人也不太愿意创业,这可能也从一定程度上解释了近年来为什么鲜有新的初创企业涌现。

不过,对投资者心理和行为做普适性的解释并不容易,特别是当研究者的研究对象是多元化的一代人。有些年轻人可能选择远离股市,但继续投资股市的人可能没有那么容易归类。先锋基金(Vanguard)投资者研究中心的分析师Thomas De Luca和Jean Young最近梳理了在先锋基金有投资的400万家庭的数据,发现年轻投资者有很多阵营。多数千禧世代,即1980年-2000年间出生的一代人,他们的投资配置较为激进,平均有90%的资金投向权益证券。对那些为退休做打算的年轻人,多数基金经理会推荐这种增长型投资配置。

但先锋基金的千禧世代投资者中,至少有四分之一极为厌恶风险。那些容易不淡定的投资者通常是在危机之后开始投资的人。在2008年之后开始首次投资的千禧世代中,有22%选择零股票的投资组合。而在2008年之前就开始投资的千禧世代中,只有10%完全避开股票。

这种差别可能是因为金融危机对各群体的影响不同。Betterment 的Egan说,危机开始时有工作并且已经开始投资的千禧世代更可能留在股市。而从经济危机中感受到更直接的经济影响的人比较不太可能投资股票,哪怕是好几年之后。

“受影响最严重的人2009年2010年左右刚好大学毕业,”Egan说,“经济已经紧缩,他们起步的薪水就很低,或者很难找到工作。这种延续效应从危机之后一直在影响人们。”

危机以来,对市场的怀疑不仅是在年轻人中。有些年长的投资者也改变了战略,并且往往以令人意想不到的方式。

“我不打算长期投资,而是会迅速撤出。”63岁的Karen Kunz说。她是西弗吉尼亚大学的副教授。“一个夏天都嫌长。我有闲钱,投资金属和加密货币,因为我认为这比股市好。”

不过投资行为并不都是由心理决定。经济危机以来,散户投资战略受技术、新规则和新产品的影响。

过去十年,股市发生的最深远的变化是向被动式、低费率的投资转移。先锋基金投资者研究中心的Young在2015年的一份报告中称千禧世代为“自动储蓄世代”,指的是预设型投资产品和指数基金取代了传统的共同基金。这一趋势受到美国2006年《养老金保护法案》的影响,该法案鼓励雇主自动将员工加入先锋或富达等公司制定的退休储蓄计划。富达有一半的401(k)退休金账户目前都完全投资于有目标期限的基金,比2008年增加了14%。

年轻投资者是这一转变的主要推动因素。他们更可能被雇主自动加入目标期限基金。先锋基金的研究发现,2013年时,千禧世代持有专业管理投资组合的比例是婴儿潮一代的两倍,这主要是因为目标期限基金。这意味着他们很少做出有意识的投资决定,并且当市场发生变动时,不太可能调整持有投资组合。

这一趋势是“因为他们信任(产品),还是惯性在这里起了积极的作用”,这还不好说,富达投资一名帮助甄别退休趋势的经理人Katie Taylor说。

不管怎样,她对结果都很满意,因为这意味着危机之后仍然留在股市的年轻人正在养成良好的投资习惯,不太可能在股市开始下跌的时候就赶紧全部撤出。“人们的投资习惯跟他们的年龄和投资期限更加相符,不像过去。”她说。

随着多数人开始多样化投资,并在一生中不断调整账户平衡,散户投资者也不太可能把所有鸡蛋都放在一个篮子里。越来越少的人持有所谓“极端”投资组合:要么100%权益证券要么是零。越来越少的员工重仓投资自家公司的股票——这一趋势让前几代投资者吃尽苦头。

新的投资产品以及股票市场高额回报,也一定程度上造成了后危机时代的另一趋势。仍在投资的人倾向于比之前更加激进。到2018年,富达投资1970万零售经纪账户所持有的资产中,47%为激进型投资组合,即账户中至少85%投资权益证券。2008年,该比例为40%。这一转变见于各年龄段,从婴儿潮世代到千禧世代,且没有男女差异。

的确,害怕错过机会已经取代对亏损的恐惧。本文开头提到的来自费城的承包商Bunting说他至今仍然对2015年因为害怕而没有投资Square的IPO而后悔不迭(Square公司股票从那之后涨了十倍)。

他希望他不会让恐惧主宰他今后的决策。“要是发生在现在,”他会提醒自己说,“是的,是会损失价值,但损失的只是价值,而不是真的钱。”

“回头想想,当时应该多买点的。”■

(翻译:许杨晶晶,编辑:康娟、赵杰,本文首发于2018年9月10日《巴伦》)