认清现实可能会是一个痛苦的过程。

这似乎就是上周(5月6日至10日)初的教训。当时,由于中美贸易紧张局势迅速升级,全球市场暴跌。

然而,即使中美这两个经济超级大国在关税问题上针锋相对——特朗普(Donald Trump)还限制了中国电信设备巨头和国家标杆企业华为获得其运营所需的美国技术和半导体芯片——美国股市依然表现出了韧性。5月17日当周,标准普尔500指数累计下跌0.76%。

所以,现实是什么呢?我们请教了基金经理、贸易专家和市场策略师,以正确看待与贸易相关的风险。他们的共识是:可以暂时把应对贸易争端和全球衰退的操作手册放在一边,但未来几个月要准备好面对不确定性和股市波动性再起。

“市场已经被高估了,人们没有注意到任何风险,当前的市场定价是基于最优情景假设的。”投资公司Ariel Investments国际和全球股票首席投资官鲁帕尔·J·巴恩萨利(Rupal J. Bhansali)称,“现在,市场会关注任何实际风险并做出膝跳反应。”

换句话说,随着投资者分析社交媒体和经济数据以判断这场贸易争端的下一个转折点,市场预计会出现波动。然而,即便如此,我们也有理由不去惊慌失措。美国和中国的经济状况都已相对改善,足可抵御最新关税的影响。美联储和其他立场偏宽松的央行也为市场提供了缓冲。与此同时,贸易模式的变化也可能会降低贸易争端对全球经济的影响。

“如果你打算将关税成本转嫁给美国消费者,那么现在正是失业率处于50年低点、通胀保持在很低水平的时候。”研究机构Barings Investment Institute负责人克里斯托弗·斯马特(Christopher Smart)称,“并且很明显,中国政府拥有有效(应对关税问题的)政策工具,而且其财政政策空间比美国更大。”

在中国,贸易争端正在滋养民族主义情绪浪潮,评论人士将其比作外国列强在殖民时期对中国的羞辱——这是中国人民长期以来的痛苦记忆。这可能会使谈判人员推动中国进行结构性改革、敲定实施细节并解决技术相关问题的目标复杂化。

但交易平台Bannockburn Global Forex资深外汇分析师兼首席市场策略师马克·钱德勒(Marc Chandler)说,贸易争端升级的程度仍然温和。他说:“这就像沙坑里的孩子们一样,他们目前只是在互相冲撞和吐口水,而不是置对方于死地。”

华尔街的普遍看法是美国最终将会与中国达成协议。许多人把目光放在了6月底的二十国集团(G20)会议上,他们将此视为两国领导人缓和贸易局势的一个机会,就像去年那样。

即使这种乐观情绪占了上风,股市仍有可能下跌:美银美林(Bank of America Merrill Lynch)策略师曾预测,受最新一轮关税措施影响,标普500指数将回落5%至10%。

贸易争端全面升级的风险仍然很低,但正在上升,不容轻视。美国银行(Bank of America)预计,如果白宫对其余中国商品征收关税,可能对更大范围的消费者和企业造成冲击,进而可能导致标普500指数将下跌20%至30%。同样值得关注的是:美国政府限制华为的举措是否会招致中国的报复,以及围绕科技的战略性争锋是否会加剧贸易争端。

那样的话中国几乎一定会反制,可能措施包括抵制美国商品、贬值人民币,或加强对在华经营的美国公司的审查和监管。这种风险可能蔓延至地缘政治问题中,比如中国南海争端、伊朗石油问题或朝鲜问题。这将意味着各种预期都需要重新调整。

但是,策略师们认为,那样的情境对双方而言都是难以接受的。随着2020年大选季的临近,特朗普希望突显出良好的经济状况和强劲的股市;而中国领导人会希望在新中国成立70周年之际稳定经济。

尽管两国领导人之间通话或贸易磋商安排可能会提振市场,但贸易专家们警告称,不要指望一个圆满的解决方案。

随着中国试图从世界工厂转型为在高附加值制造业和科技领域更具竞争力的国家,中美之间的紧张关系可能会继续存在,甚至可能持续多年。在这一过程中,两国试图在不同的政治、经济体制以及不同的战略利益之下共存。

对于投资者来说,这意味着要考虑中美持续对抗的风险,考虑哪些企业受到关税措施牵连,并重新评估这些企业将在哪里生产商品,以及应该投资什么样的技术领域。

“股市目前正在消化的预期仅仅是贸易协定将推迟几个月达成。”曾在奥巴马(Barack Obama)政府担任负责国际经济事务的国家安全副助理的卡罗琳·阿特金森(Caroline Atkinson)表示,“我认为,在2020年大选之前中美不会完全达成任何协议。人们需要习惯这种不确定性思维。”阿特金森现任投资公司RockCreek Group顾问。

以下是专家们对最大的五个贸易相关风险的评估:

风险:贸易紧张局势导致市场慌乱

现实:股市有可能会下跌,但一个更加温和的美联储应会给市场提供一张安全网。

美联储的货币政策取向从加息转变为对减持国债更耐心、更灵活,这提振了投资者的乐观情绪。他们认为,如果形势变得危险,美联储更有可能立即以降息处理。

考虑到股市今年已经录得大幅上涨并且增长势头已经趋弱,一些策略师预计市场波动可能加大,并已经在推荐更加平衡的投资组合。贸易争端升级只会强化这种预期。

在发给客户的一份报告中,贝莱德(BlackRock)首席股票策略师凯特·摩尔(Kate Moore)重申了她的建议,即投资者应保留“投资组合中的压舱石”,比如美国国债。与此同时,她建议继续投资美国和新兴市场股票,更多地选择那些即使经济放缓也能有所增长的公司,尤其是在美国医疗保健和科技板块。

其他策略师则削减了投资组合模型中风险较高的资产,包括新兴市场的股票和债券。他们正在密切关注科技和工业等周期性行业(这些行业的销售相当依赖中国)以及制造业股票。随着贸易紧张局势加剧,这些行业都可能受到冲击。

“周期类股在过去逐渐的跑赢大盘,人们也逐渐适应经济以更快速度增长。但贸易争端带来的不确定性将为期其打一个问号。”研究公司Strategas Research Partners首席执行官杰森·德塞纳·特伦纳特(Jason DeSena Trennert)称,“我们正在增持金融类股、工业股和科技类股,而后两类股票可能是我们的市场预期面临的最大风险。”

巴克莱(Barclays)股票策略师团队不仅分析了企业海外销售占比,还分析了进出口水平,以确定最容易受到贸易紧张局势影响的股票。苹果(Apple, AAPL)、思科(Cisco Systems, CSCO)、高通(Qualcomm, QCOM)、霍尼韦尔国际(Honeywell International, HON)和伊顿(Eaton, ETN)等公司都在榜单前列。其中苹果已成为受中国市场托累的最典型案例。该公司的大部分硬件都是在中国制造的,并且其在中国的销售额约占总销售额的六分之一。研究公司Wolfe Research分析师史蒂夫·米卢诺维奇(Steve Milunovich)估计,关税上调可能会使iPhone的平均价格上涨至多150美元,对苹果每股收益的影响高达20%。

美国零售商及其供应商也很容易受到影响,其中服饰公司威富(VF)和耐克(Nike, NKE)在巴克莱的名单上处在显著位置。超过三分之一的服装进口和70%的鞋类进口都来自中国。投资银行Cowen分析师奥利弗陈(Oliver Chen)最近警告说,零售商有可能无法将更高的成本转嫁给消费者,而这可能会导致这些股票的每股收益下降10%至30%。

风险:贸易紧张局势导致全球增长停滞

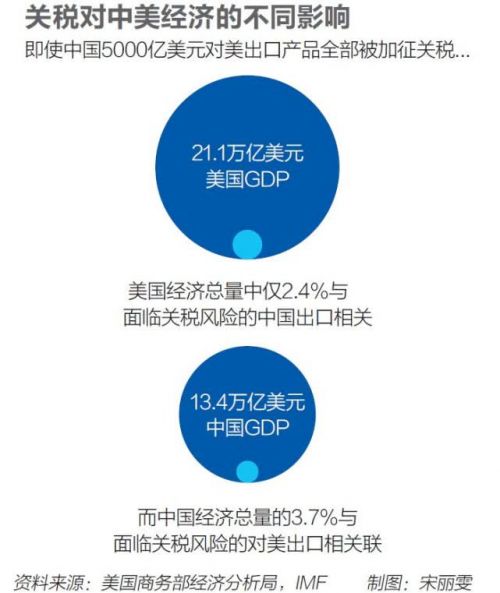

现实:贸易争端将损害全球增长,削弱企业信心,并使支出和投资减少。但一些背景可能带来帮助:对总量高达21万亿美元的美国经济而言,即使5000亿美元的中国出口产品全部面临关税风险,其比例也很小——仅占美国国内生产总值(GDP)的2.4%。贸易占中国经济的比重更大,但即便如此,中国GDP中只有不到4%与美国相关联。中国正加大与其他新兴市场的贸易,更不用说中国正在把经济重心更多地转向国内消费者。国内消费对中国经济增长的贡献率大约是75%。

不断变化的贸易模式降低了全球贸易对经济增长的影响。这也是富兰克林邓普顿固定收益集团(Franklin Templeton’s Fixed Income Group)首席投资官索纳尔·德赛(Sonal Desai)将贸易争端描述为“不会叫的狗”的原因之一。

在金融危机爆发前的15年里,全球贸易增速是全球GDP增速的两倍。在危机后的10年里,全球贸易增速比GDP增速慢了20%。

然而,全球经济增速仍然与过去大致相同—— 3.6%。相比之下,贸易更强劲时全球增速为3.7%。德赛说,这可能意味着最近的贸易摩擦对全球经济增长的影响比一些人预期的要小。国际货币基金组织(IMF)预测,如果对中美所有双边贸易征收25%的关税,美国GDP最多可能减少0.6%,而中国GDP最多可能减少1.2%。

德赛说,这种影响取决于一系列因素,包括消费者和企业将如何作出反应。美联储和芝加哥大学(University of Chicago)联合发表的一份论文显示,在2018年1月对进口洗衣机征收关税后,洗衣机价格中值较征税前的749美元上涨了近12%。美国的生产商没有扩大市场份额,反而也提高了价格。德赛说,这表明即使物价上涨,美国消费者的良好状况也足以支撑消费。

沃尔玛(WMT)5月16日表示,公司可能会因为关税提高价格,但预计消费者将吸收这些成本,从而有助于保持公司盈利能力。如果其他公司也有这样的好运气,那么通胀可能会上升。这将令美联储陷入困境,它可能不得不在贸易争端之际提高利率。

风险:关税令中国经济承压

现实:根据国际金融协会(Institute of International Finance)的数据,随着贸易紧张局势加剧,过去两周中国股市净流出资金约53亿美元。令人担忧的是,这可能会打乱中国稳定经济的努力。

去年秋季,当贸易争端的威胁逼近时,中国公布了自金融危机以来最疲软的季度经济增长率,投资者和企业主的信心也跌至谷底。独立研究机构TS Lombard经济学家罗里·格林(Rory Green)说,中国目前的经济形势更加稳定,这得益于减税、基础设施投资和更宽松的信贷政策等一系列刺激措施。预计中国还将采取更多刺激措施以缓解最新关税措施的影响,包括可能推出的汽车和家电补贴,以及下调银行存款准备金率以刺激更多信贷。

那些产品在加征关税范围内的公司可能受到影响,比如玩具或鞋类企业,或者处在科技供应链上的公司。

虽然在未来某个时点,过多的刺激措施会使那些担心中国长期债务问题的投资者感到忧虑,但眼下中国应会提振消费,从而有利于那些本土导向的公司。

资产管理公司Martin Currie全球新兴市场策略联席经理迪维亚·马图尔(Divya Mathur)正考虑增持那些具备强大市场地位且不受贸易争端影响的公司,或者是那些可以通过提高价格来抵消关税影响的公司。

美国投资者广泛持有的两只股票——阿里巴巴(BABA)和腾讯控股(700.香港)近期可能面临压力,因为投资者纷纷抛售与中国相关的股票。但马图尔用“回调”来形容这两只股票当前的波动,理由是它们拥有长期增长前景。两家公司基于海量平台用户实现商业利润,并正在通过对新兴技术领域的投资获取回报。

风险:中国将人民币汇率作为应对选项

现实:人民币贬值会使中国出口商更具竞争力,从而减轻关税造成的影响。但这也可能加剧与美国的紧张关系,美国曾指责中国“操纵汇率”。美元走强则可能损害美国出口商和跨国公司的利益。

2015年,人民币意外贬值导致市场暴跌,7000亿美元资本流出中国。投资者对那次恐慌记忆犹新。不过中国政府已采取措施限制资本外流,以防类似事件重演。

另外,美国政府加强对中国企业并购活动的审查,随着中国政府推动投资本土化,以及主要新兴市场基准指数纳入中国A股和债券(这将促使资产管理者将更多资金投向中国),都意味着更多资金可能流入中国,从而带来一些缓冲空间。

不过,人民币走软可能会给其他新兴市场带来痛苦,损害韩国、台湾地区和泰国的出口商,并可能导致这些国家或地区为保持竞争力而压低本币汇率。美元走强则会提高美元债务国的成本,并增加印度等石油(以美元计价)进口国的成本。

在贸易冲突升级之后,投资者变得更加倾向于规避风险,他们可能会减少对新兴市场的持仓,从而使新兴市场面临进一步下跌的风险。MSCI新兴市场指数截至5月16日收盘下跌2.2%,抹去了今年以来约三分之一的涨幅。

但并非所有人都是输家:随着中国试图使大宗商品来源多样化,拉丁美洲农业企业可能会吸引更多订单,而随着企业将生产从中国转移出去,墨西哥制造商和东南亚国家的经济可能会随着时间的推移而受益。

风险:中国抛售美国国债

现实:这是所谓的“核武器”选项。中国持有1.1万亿美元美国国债,每隔几年就会有人担心中国全部抛售或抛售其中大部分。尽管中国是美国国债最大的海外持有者,但其所持部分在22万亿美元的国债市场中占比很小,而且美国国债的买家很多——尤其是在关于全球经济放缓或地缘政治事件的担忧加剧时。这是一个不太可能的举动。

“他们会把数万亿美元放在哪里?十年期德国国债收益率还低于日本十年期国债;目前没有太多的选择。”交易平台Bannockburn的钱德勒说,“他们也不希望本国货币升值,那样会让他们束手束脚。”

他还认为,抛售美国国债只会伤害他们自己。“中国倾向于采取不伤害自身利益又能打击对手的措施。”■

(翻译:欧薏;《巴伦》2019年5月10日报道)