“你问我怎么看,我只能张大了嘴瞪大眼睛看。”

3月1日,酝酿大半年的批量个人不良贷款转让首次公开竞价。从业者周明直言朋友圈已经刷屏,首批个贷不良资产包的转让价格则让其表示惊叹。

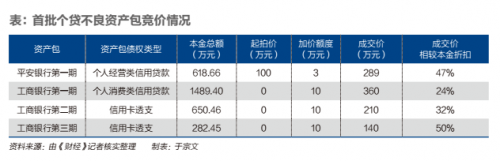

《财经》记者获悉,本次公开转让的4个资产包均为溢价成交,价格为本金的2.4折-5折。其中,东方资产竞得平安银行个贷不良资产包,价格为4.7折;国厚资产竞得工商银行个人消费信贷不良资产包,价格2.4折;广投资管竞得工商银行两个信用卡透支资产包,价格分别为3折和5折。

对此,广投资管总经理马若棐独家回应《财经》记者称:“价格有些高。”对于高价竞得资产包的原因,他表示:“作为历史首单信用卡不良资产,我觉得意义大于收益。”

此前,金融机构个贷不良资产不允许批量转让。政策开闸背后,是宏观经济下行叠加新冠肺炎疫情影响下,高企的不良贷款处置压力。

据银保监会统计数据,2020年全年,中国银行业处置不良贷款3.02万亿元,创历史新高。截至去年末,全国商业银行不良贷款余额高达2.7万亿元。银保监会主席郭树清最新讲话透露,2021年银行业需要处置的不良贷款还会增长,甚至会延续到2022年。

与此同时,近年来商业银行纷纷进行零售转型,消费金融遍地开花,叠加房贷增长,中国居民部门杠杆率快速上升,截至2020年6月末已高达59.1%。信达资产首席不良资产研究员王洋撰文指出,个贷不良风险正在快速上升。

对于首批竞价结果,国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚亦对《财经》记者直言,第一笔业务有一定的纪念意义,但对市场的参考价值相对有限。“(个贷不良转让)市场真要放量的话,目前还是存在不少深层次的障碍,有待未来进一步去解决。”具体而言,个贷不良资产包的定价及未来进行规模化处置等都远未成熟,尚需各方积极探索。

此外,《财经》记者获悉,平安银行下一单不良贷款公开转让已在筹备当中。

首批资产包全部溢价成交

3月1日,首批个贷不良资产包在银登中心正式公开竞价转让,4个资产包分别来自平安银行和工商银行。

上午10点,平安银行20户个人经营类信用不良贷款和工商银行41户个人消费信贷不良贷款正式开始竞价。38分钟后,安徽地方AMC国厚资产率先竞得工商银行资产包,拿下批量个贷不良转让第一单。随后,平安银行资产包被东方资产竞得。

《财经》记者多方获悉,工商银行资产包未偿本金为1489.4万元,最终成交价约为本金的2.4折。平安银行资产包未偿本金为618.64万元,成交价289万元,约为本金的4.7折。

下午3点,工商银行两个信用卡透支不良资产包开始竞价,最后全部由广西地方AMC广投资管竞得。两个资产包未偿本金分别为650.46万元和282.45万元。广投资管总经理马若棐独家回应《财经》记者,两个资产包价格分别为3折和5折。

从成交价来看,首批公开转让的个贷不良资产包均为溢价成交,且溢价幅度不低,部分资产包成交价甚至远超出包银行预期。

对此,马若棐直言,价格有些高,但作为历史首单信用卡不良资产,意义大于收益。“目前我们对资产包的回报率和处置周期没有过多要求,还是以征信系统的对接和测试、内部磨合、外部磨合为主。”他补充道。

实际上,尽管试点已经开始,但业内对于个贷不良资产包的定价仍处于探索阶段。

“不良资产的定价很复杂,现在的(数据积累)还很难支撑合理的市场定价。”曾刚告诉《财经》记者,每一单不良贷款面临的实际情况差异较大,债务人财务状况,处置方的处置能力、处置方式等因素都会影响资产包价格。此外,即使前述因素都有足够数据支撑而得出一个参考价格,在不同处置时点,市场供求状况不同也会直接影响价格。“跟股市一样,同样一只股票在不同的时点上价格差异非常大。”

而在各类不良资产中,由于缺乏历史数据,个贷不良资产包定价尤为困难。以首批参与试点的资产包为例,平安银行个人经营贷资产包本金约为工商银行个人消费贷资产包本金的一半,但前者底价100万元,后者底价仅0元,定价差异非常明显。

“有溢价,说明市场有需求,未来有一定的发展空间,但因为是第一笔业务,对整个行业来说更多是一种标志性意义,有纪念价值,但实际参考有限。”曾刚对《财经》记者总结。

个贷不良上升催生处置蓝海

央行发布的《2020年第四季度货币政策执行报告》显示,2011年以来,中国居民部门杠杆率持续走高,截至2020年6月末,中国居民部门杠杆率为59.1%,较2011年末上升了31个百分点。报告提醒,要高度警惕居民杠杆率过快上升的透支效应和潜在风险。

2020年以来,新冠肺炎疫情导致部分居民财务状况恶化,出现还款困难。据人民银行统计数据,截至2020年9月末,信用卡逾期半年未偿信贷总额达到906.63亿元,较上年末增长22%。以零售业务为主要特色的招商银行数据显示,2020年前三季度,该行信用卡新生成不良贷款240.75亿元,同比增加107.98亿元,增幅高达81.33%。

信达资产首席不良资产研究员王洋撰文指出,从个人不良贷款的供给层面看,包括商业银行、消费金融公司、小额贷款公司、典当公司等多类机构,这些机构均已形成较多不良个贷或不良个贷风险正在快速上升。

此前,金融机构的个人不良贷款不允许批量转让,基本上依靠金融机构自行催收、诉讼、核销及发行ABS等方式解决,处置渠道相对单一,处置效率不高。随着个贷不良风险上升,拓宽个贷不良处置渠道的需求日益迫切。

今年1月7日,银保监会下发《关于开展不良贷款转让试点工作的通知》,允许试点机构批量转让已经纳入不良分类的个人消费信用贷款、信用卡透支和个人经营类信用贷款。中国个人不良贷款市场由此起步。

王洋认为,随着消费在GDP中的比重进一步提升,个人非住房消费贷款在全部贷款中的比重还有可能上升,不良贷款形成将常态化和规模化。同时,房地产市场的进一步分化将导致个人房贷不良持续增加。“融资结构和宏观环境的变化将推动中国不良资产业务来源的变化,从单一的对公不良贷款转向对公和个人不良贷款并重的格局。”

不过,他也指出,个人不良贷款市场作为一个刚起步的新市场,供给方金融机构化解风险的需求较为强烈,而需求方资产管理公司对于承接处置个人不良贷款客观上还存在不少困难。《财经》记者多方了解亦发现,不少业内人士对于个贷不良市场仍持保留态度。

周明介绍,对AMC来说,传统的对公不良处置手段相对多样,除了基本的“打包、打折、打官司”,还可以通过资产重组,甚至利用低成本资金扛过周期,然后等待抵押物升值赚取收益。相对而言,个贷不良的处置主要通过催收、仲裁、诉讼等手段,退出渠道相对局限。

此外,个人不良贷款既散且小的特点进一步加大了处置难度。马若棐向《财经》记者坦言:“个贷或信用卡类不良资产具有单笔金额小、海量客户、贷款人信息分散且难以收集、信用贷款占比大等特点,传统的风险管理模式无法适应个贷的风控需求,无法准确有效地对个贷风险进行严密监控,而且人力物力配置的成本过高。”

对于本次参与试点竞拍,他表示,信用卡资产法律体系与原来的对公不良或个贷不良还是有区别,且与以往传统不良资产包对比来看,这次的包规模较小。“我们也是希望通过小包来跑一跑业务流程,包括和上下游客户的对接等。”

处置难度更大的同时,个贷不良却并没有与其处置难度相匹配的收益率。

西南地区某地方AMC一线业务人士对《财经》记者算了一笔账,做一单信用卡或消费信贷的处置,收益最多不会超过10万元,完成1000万元收益需要做100单业务。但如果做传统的对公贷款处置,完成1000万元收益大概只需做3到4单业务。“同样的收益规模,做传统业务大概六个月完成考核,做个贷业务可能一年从头忙到尾还不一定能完成,你是一线你愿意做吗?”

“这确实是个蓝海,蓝到现在没人知道这东西值多少钱,但您要说谁敢下去游一圈,这个也需要一定的勇气。”周明补充道。

值得注意的是,银行的态度也不一定就非常积极。“个人不良贷款核销的条件非常严格,打包转让的处置方式通常无法达到银行贷款所得税的税前抵扣标准。没有了抵扣所得税的优势,加上一些银行自身就有个贷不良催收能力,如果只考虑降低不良率来符合监管要求,个贷批量转让本身对银行的吸引力将会大打折扣。”渤海银行上海分行风险管理部李悦向《财经》记者表示。

科技成个贷处置标配

从定价到处置,批量个贷不良转让业务各环节都尚待勇敢者前去探索,而先行者不约而同选择将科技手段作为标配。

“基于互联网、大数据、云计算技术的风控管理系统才能有效地解决个贷的风控问题。”广投资管总经理马若棐告诉《财经》记者,风控管理系统将是其未来发力的重点。对于已经竞得的两个信用卡透支资产包,该机构将通过传统手段+科技手段综合进行处置。

国厚资产亦对《财经》记者表示,未来将加强专业人才队伍建设和信息技术建设,“依托大数据、人工智能等科技手段和重组等方式,并积极借助司法力量,同时根据个贷资产区域分布情况,与优质服务商进行合作,发挥地域优势,提升处置质效”。据悉,该机构当前已成立个贷不良处置事业部,旗下设有专门的科技公司进行技术研发。此前,国厚资产曾公开招聘首席科技官和个人信用不良团队负责人。

出包银行方面,平安银行此前回应《财经》记者,将通过搭建统一的业务平台开展工作,一方面能够有效控制金融风险,保障债权信息安全;另一方面则可以切实提高业务办理效率,降低业务成本,充分利用科技手段实现不良贷款转让市场的数字化转型。

实际上,据周明介绍,当前已有少数机构在纯信用个贷方面积累了一些历史数据,因此有一定的估值能力,平安银行是其中之一。某接近平安银行人士曾对《财经》记者直言,在零售贷款不良方面,平安银行的系统定价能力会优于AMC。

对此,曾刚表示,提升AMC处置能力是其中一种解决思路。在他看来,未来适当向市场上已经有处置能力的机构,如头部催收机构等,发放牌照;允许AMC进一步转让个贷不良资产包等都是可能的解决方案。

在此之前,市场需要更多参与者进入。“只有更多的机构、人才、资本的进入,才能让这个市场加快成熟,形成气候、形成规模。”马若棐说道。

根据银登网最新公布数据,截至3月5日,已有108家机构开立不良贷款转让业务账户。据《财经》记者了解,仍有部分明确表示有兴趣参与不良贷款转让的地方AMC尚在等待资质批复。

(应受访者要求,文中周明为化名;《财经》记者俞燕对此文亦有贡献)