2016年,随着行业复苏,白酒成为A股资金追捧的对象。贵州茅台(600519.SH)股价今年一度突破1700元大关,成为白酒行业投资风向标。

而在十几年前,白酒行业的市场关注度远没有现在这般高,在酒类市场,白酒、葡萄酒、啤酒谁更有发展空间还未有定论。彼时,葡萄酒这种年轻时兴的酒类,曾被认为在中国市场更具消费潜力。

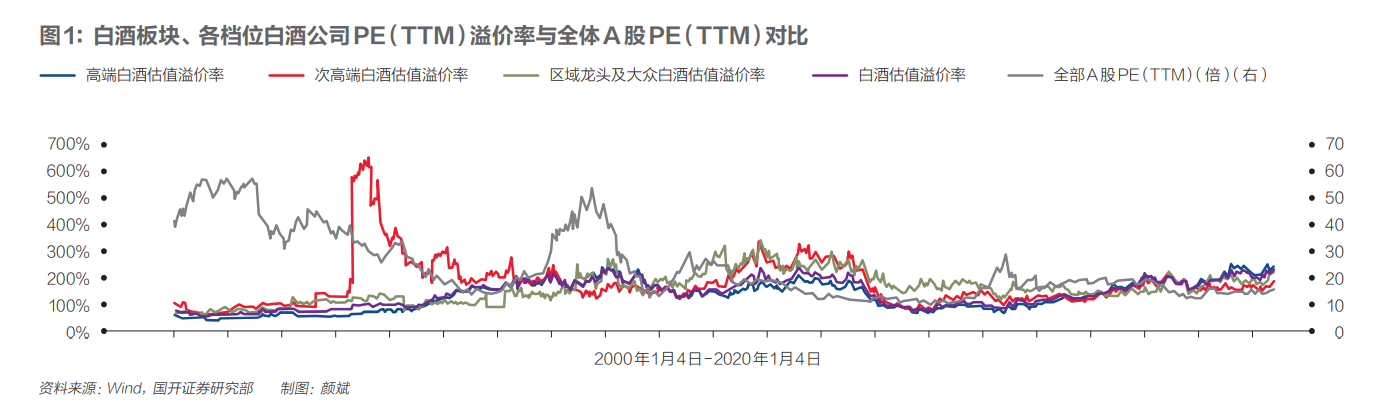

回顾A股发展史,在2006年至2007年那轮牛市中,酒企并不是机构的“宠儿”。2008年金融危机后,随着四万亿投资计划的实施,白酒行业分享到了红利,相关公司的投资价值才逐渐被发掘。至2011年,中低端酒企因业绩表现好于高端酒企,其在二级市场亦有更好的表现。

随后的调整期,市场对行业前途感到迷茫,机构普遍减仓白酒公司。自2016年起,随着消费升级、个人消费者取代政商消费成为白酒市场主力军,高端白酒强势复苏,以贵州茅台为代表的头部阵营公司股价连创新高。

2019年白酒行业开始分化,在疫情影响下,这种趋势在2020年体现更为明显。

后疫情时代股价高企的情况下,高端酒仍是稳健投资者关注的主要逻辑。相对而言,中低端白酒虽然也存在聚集度提升的逻辑,但是行业门槛低、竞争者众多,定价权并不强。

发展期:价值逐步被发掘

白酒行业受全市场广泛关注,其实是最近几年的事。在2006年到2007年牛市中,最受市场关注的行业是地产、有色、煤炭等板块。彼时,价值投资理念在国内刚刚兴起,业绩稳健、分红大方的贵州茅台虽然屡次被专业投资机构提起,但市场对股权分置等概念更为津津乐道,在普涨的行情中,白酒行业还没有受到太多关注,具体体现为PE溢价率严重低于A股平均水平。

当时被头部公募和私募重仓持有的牛股代表中,鲜有白酒的身影。这点可从当时基金业中的明星华夏大盘基金的持仓中窥视一斑。其季报显示,除了2006年中一个季度的十大持仓中出现一次,到2014年期间,再没白酒股出现在其前十大持仓之中。

这其实很好理解,每个时代都有各自的主要脉络。

在中国城市化的大潮中,房地产行业的发展势头非常强劲,而且中国也处于一个通过高资源消耗获得高速增长的时期,资源稀缺和经济高速发展之间的矛盾突出。以地产为经济主动脉,加上稀缺性资源,成为这一时期投资的主导逻辑。

2008年全球金融危机突然而至,萧条的经济环境令各类商务活动减少,白酒消费也陷入低迷。

以往放在玻璃匣子内的高端名酒,直接被摆放到超市柜台内,贴上打折出售的标签。

经济萧条之际,在利润水平和现金流方面存在优势的白酒,进入价值投资者眼中。随后,四万亿计划的推出,让地产、基建等行业如火如荼,民间商务活跃,作为国人交流载体之一的白酒,开始被机构密切关注并调研。2009年2月份,我在北京东三环沃尔玛草根调研,茅台酒的售价是650元。但到6月、7月,零售价已经涨到800多元,而且异常紧俏。

与之对应的是,茅台的股价也在上涨,2009年茅台股价上涨57%。但中低端白酒,更受资金追捧。当年,酒鬼酒(000799.SZ)股价涨幅超过200%,山西汾酒(600809.SH)、古井贡酒(000596.SZ)股价涨幅均超300%。股价上涨的背后,是这几家公司当年净利润超90%的增幅,远高于贵州茅台25%的增速。

随后至2011年的熊市中,具有较强现金流和抗周期能力的白酒,继续被市场关注,其间中低端酒的古井贡酒、金种子酒等股价逆势大涨,表现远优于茅台、五粮液等高端酒,仍是这一阶段市场投资白酒股的主逻辑。

调整期:基金全面减仓

2012年,限制三公消费政策出台、“塑化剂”两大“黑天鹅”事件的出现,把白酒行业拉入深度调整期。

2012年4月,各省级政府被要求公开三公经费,高端白酒作为直接限制消费对象遭受重创。同年12月曝光的酒鬼酒塑化剂事件,严重打击了消费者信心,白酒行业跌入寒冬期。全国白酒产量由2011年接近30%的同比增速,断崖式下跌至2012年的个位数增速。

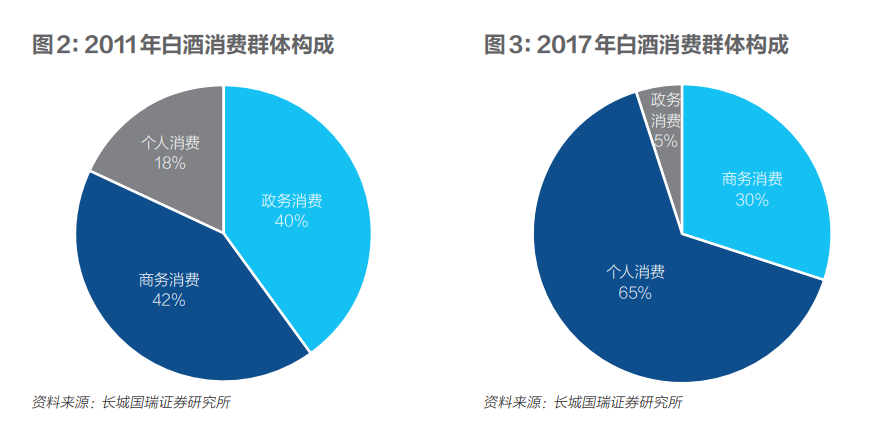

白酒行业高速成长态势突然被按下暂停键,市场对行业未来相当迷茫,不知道业绩是延续调整,还是区间震荡,或马上企稳回升。券商的观点也相当分化,都在讨论个人消费者能否顺利承接政商消费的突然空缺。当时市场上高端白酒的零售价也持续下跌,消费者商务宴请需要购买高端白酒,往往都是到最后一刻才去买,因为价格会更低。

资本市场随之有所反应。由于当时中高端白酒八成的消费场景都是政务和商务消费,市场普遍认为,失去政商消费场景,中高端白酒企业的业绩将会大幅下滑。2013年9月2日,贵州茅台史上第一次跌停便在这种氛围中发生。当年8月31日,贵州茅台发布的中报显示,上半年归母净利润同比增长3.61%,增幅创下公司2001年上市以来新低,同时预收账款同比降八成。市场认为该数据大幅下降,代表贵州茅台库存出现高企,经销商预打款的意愿下降,是危险信号。

回想起来,看好白酒这门生意的人不少。但在巨大的黑天鹅面前,太过超前的左侧交易,是一件非常煎熬的事情,没人知道股价还要跌多久,没人敢确定白酒行业将何时回归辉煌。

短期资金选择撤退为上。长期看好白酒的资金亦分两类,一类是敢于与市场对抗、逆势加仓,能否拿住取决于研究的深度和信心;另一类是希望暂时回避这个无法预测的深渊,选择大幅减持,毕竟资金占用是有机会成本的。

按照理性投资逻辑来讲,即便在调整期,白酒行业也有不错的毛利率、现金流,只要估值不太高,就有相当理想的安全边际。但在最悲观的2013年,行业PE下降到8倍左右,令人不可思议。

Wind数据显示,2013年一季度,公募基金对白酒行业实行全面减仓,当时已上市的14家白酒企业公募基金持股数量无一不出现下降。我的做法也较为中庸,减持了一部分,但整体仓位占比仍然不算低。当时心中也忐忑,担心白酒长期增长的逻辑被破坏,坚守是毫无意义的。虽然后来白酒重新走向辉煌,但对于彼时身处迷雾之中的投资者而言,没人敢说自己绝对是正确的。

相较而言,2013年至2015年的调整期,低端白酒消费群体主要为普通大众,市场预期业绩波动不大,因此如老白干(600559.SH)、顺鑫农业(000860.SZ)、口子窖(603589.SH)股价表现更为抗跌。

高估值期:高端白酒仍是主逻辑

在三公消费和塑化剂事件后,白酒竞争格局出现了变化。这在需求端有两大体现,一是三公限制后,高端白酒消费群体被动重构,消费主力从政务和商务消费转变为个人消费。二是塑化剂之后,人们更重视酒的品牌和品质,少喝酒、喝好酒趋势明显。

从供给端看,白酒企业纷纷调整产品结构,往更高端品牌前进。高端白酒的消费量逐年上升,行业格局被重新塑造。2016年间,洋河股份、山西汾酒等近10家酒企接力提价。因此,部分白酒企业当时的销量虽然持平甚至出现下滑,但是销售额仍然有所提升。后来,白酒行业逐步形成了当前高端(茅台、五粮液、老窖)、次高端(洋河、汾酒等)、中低端(顺鑫农业、老白干酒等)的竞争格局并维持至今。

上述变化,成就了2016年到2019年白酒行业的复苏、成长期。该阶段,白酒行业的成长逻辑在很多投资机构中形成共识,出现了一定程度的资金抱团现象,高端白酒的代表贵州茅台、五粮液股价屡创新高,相对估值也处于历史较高位置。

不可避免的是,市场在各种信息影响下,出现阶段性回调。例如在2018年10月29日,贵州茅台发布三季度报,其第三季度净利仅同比微增2.7%,大幅低于预期。2018年正好也处于市场非常悲观的阶段,一些风吹草动都会被放大。受此刺激,贵州茅台当日开盘跌停。

受新冠疫情影响,2020年一季度经济活动几乎停摆,引发市场恐慌。一季报显示,除个别龙头品牌外,白酒上市公司营业收入集体下滑,两极分化愈演愈烈。高端白酒贵州茅台、五粮液的龙头效应不断强化,在低迷期业绩依然逆势上涨,且二季度批价等指标恢复迅速。而次高端白酒品牌竞争激烈,在低谷期的竞争力则出现明显下滑。低端白酒要不是营收、净利双双下降,要不就是“有市无利”。

近期在高净资产收益率、售价坚定的基本面和消费升级等逻辑的加持下,以茅台为代表的高端白酒股价屡创新高。可以说,天时、地利、人和都集中在高端白酒投资上。

天时是消费升级的大趋势。地利是中国疫情控制得当,白酒主要为内销,不依靠外贸的业务特征也使高端白酒企业下半年业绩大概率继续向好。至于“人和”,则是高端白酒强大的渠道管理能力。以贵州茅台为例,在行业最低迷的2012年、2013年,经销商也是非常支持茅台,不顾库存高企和大批资金被占用,维护产品零售价坚挺。直至今天,其经销商队伍也维持稳定。近两年,茅台也积极改革进一步维护经销商利益,之前经销商的预收账款需要3个-6个月,现在缩至1个-2个月。

最后,需要指出的是,更看好高端白酒的业绩确定性,并不代表次高端和低端白酒没有投资价值。只是相比高端白酒,次高端、低端白酒的竞争格局还不明朗,仍在洗牌。事实上,中低端白酒虽然也存在聚集度提升的逻辑,但是行业门槛低、竞争者众多,定价权并不强。

目前,部分企业也在下沉,重新抢占中低端白酒市场份额,如五粮液梳理系列酒产品,重新打造中低端产品线。名酒的种种措施,让市场看到了中低端酒市场竞争态势陡然激烈。

如果说业绩同样是从1提到10的过程,高端白酒在这个过程是明确且稳健爬坡的,但是次高端及低端白酒,这个过程会更加波折,投资者也需要更加多精力密切追踪公司变化。对于稳健风格偏好的投资者来说,高端白酒是更合适的标的。

(作者为广东奶酪投资基金股份有限公司董事长、基金经理;编辑:张建锋;文中提及个股仅为举例分析,非投资建议)