2021年开端,对于拟IPO的企业来说并不顺利。

3月4日,原计划要上发审会的两家IPO企业中,一家撤回申报材料,一家暂缓上市。另有一家企业被创业板上市委终止审核。3月2日至3日,又有多家IPO企业被终止审核、取消审核等。而此前现场检查的20家企业中,有16家企业主动撤回了IPO申请材料。

一时间,IPO发行上市似乎已“变天”,终止潮正在传递IPO收紧的信号。但实际上从去年下半年开始,拟上市企业申请撤回材料与被否的数量就在增加,而这种趋势恐将继续。今年1月29日,证监会发布了《首发企业现场检查规定》,将停留在窗口指导中的监管手段落在纸面上。2月1日,上交所发布实施科创板常见问题《自查表》,严把入口关、优化审核作风。

这些信号表明,从严监管或将成为2021年的主旋律。即便是主动撤回的企业也难逃检查。沪深交易所分别表示,对于现场检查进场前撤回的项目,如发现存在涉嫌财务造假、虚假陈述等重大违法违规问题的,保荐机构、发行人都要承担相应的责任,绝不能“一撤了之”,也绝不允许“带病闯关”。

多位投行人士向《财经》记者表示,2021年IPO审核将会全面收紧。“收紧是指IPO审核会更加严格,并不意味着上市企业的数量会减少,今年或许依然是IPO大年。”南方一家券商投行人士表示。证监会也明确表示,今年以来IPO保持了常态化发行,既没有收紧,也没有放松。

投行人士认为,IPO出现大规模的撤回申请并非源于证监会控制节奏,而是源自企业自身质量不过硬。证监会表示,将严把资本市场入口关,常态化开展问题导向及随机抽取的现场检查,支持符合条件的优质企业上市,避免“带病闯关”,提高首发企业信息披露质量。

“注册制以信息披露为核心,提高信息披露质量是注册制试点成功的关键。当前情况下,现场检查对提高IPO信息披露质量具有重要作用。”证监会表示。

实际上,IPO发行节奏并没有放缓的迹象。截至2月19日,证监会今年共核准或同意注册66家企业IPO,数量与去年同比有较大增长,环比则变化不大。

资深投行人士王骥跃甚至预测,2021年IPO发行数量将超过IPO发行大年的2020年。“如果按照目前的批文节奏,科创板和创业板每周各5家注册,2021年发行数量可能会达到500家。”王骥跃向《财经》记者表示。

但是,即便大规模发行或许也不能解决目前的IPO堰塞湖现象。根据Wind数据统计,截至3月2日,IPO审核通过但尚未发行的企业达到了286家。按照目前的审核节奏估计将近半年才能将库存项目消化完毕。而目前已经预披露排队待审的项目数量是446家。此外,还有一大批待上市项目摩拳擦掌中。

“注册制下的堰塞湖与核准制下有着很大的区别,二者形成堰塞湖的原因是不同的。注册制下IPO审核周期平均5个月,所以这种堰塞湖并不会影响企业上市速度。”武汉科技大学金融证券研究所所长董登新向《财经》记者表示。

资深投行人士王骥跃认为,注册制下IPO堰塞湖的形成一部分原因在于大量企业的上市,而这些企业的质量参差不齐。“现场检查是去堰塞湖的有效方式,监管层要把资质不好的企业排除在外,为优质的企业让道。”王骥跃表示。

注册制下IPO生态已经发生了新的变化。企业供给增加,发行定价更加市场化,次新股炒作也全面降温,而科创板的二八两极分化更加明显。一场新的变局正在发生。

堰塞湖何解?

2020年,IPO企业发行数量达399家,成为IPO发行大年。即便如此,IPO堰塞湖再次形成。

根据证监会网站披露,截至2021年2月25日,申请上交所主板的拟IPO企业共117家,其中已经过会但尚未上市的为47家;深交所中小板方面,拟IPO排队企业共54家,其中过会9家。据沪深交易所披露,截至3月3日,科创板IPO在审企业共189家(其中提交注册46家,已过会尚未提交注册38家);创业板IPO在审企业共379家(其中提交注册47家,已过会尚未提交注册71家)。据此估算,目前沪深两市IPO总排队家数已高达739家,其中已过会258家。

“据我所知,交易所的审核员已经忙得不可开交,因为他们需要在法定时间完成审核工作。”一位投行人士表示。

实际上,从去年下半年开始,科创板IPO上会大幅提速。2020年9月-12月,共有120家企业上会,数量较2019年同期增长73%。其中,9月38家、10月13家、11月36家、12月33家。2021开年则延续了这一势头,2021年1月-2月上会企业共29家,2020年同期上会企业共7家。

科创板发审会审核结果显示,2020年科创板上会企业229家,其中未通过2家,取消审核2家,暂缓表决7家。2021年前两个月,上会企业29家,其中取消审核2家,暂缓表决2家。2021年较往年相比数量增多,把关也略有收紧。

创业板IPO上会数同样从去年下半年开始大幅提速。

2019年共有73家上会企业,2020年,有216家上会企业,其中下半年即7月-12月占190家。2020年的216家上会企业中,未通过2家、暂缓表决3家、取消审核1家。2021年1月-2月,共有43家企业上会,其中未通过2家,同样略有收紧。

王骥跃表示,按照现在的发行节奏(每周批文13家),一年的IPO数量将达到650家左右,考虑到节假日、补充更新财报等原因,预计2021年IPO数量将在500家左右,“也就是说,如果没有较大比例撤材料或者否决项目的话,目前在审项目今年都发不完,2021年即将申报公司的IPO,大概率是2022年的事了”。

前述发行端的“拥堵”,是否就是过去所说的IPO堰塞湖?注册制下审核更加市场化、法治化,为何还会出现IPO申报企业积压的现象?

“当前IPO申报企业排队现象与历史上的‘堰塞湖’问题有区别。”证监会相关负责人在答记者问时表示,此前出现“堰塞湖”时,IPO没有实现常态化,停停开开,预期也不明朗,一些企业从首次提交申请到获得核准用时需要2年到3年。而注册制改革后,证监会着力提高审核透明度和效率,目前科创板、创业板审核注册平均周期已经大幅缩减到5个多月。

证监会表示,目前的IPO申报企业排队现象,是由于企业踊跃申报上市、IPO排队数量增长较快等多方面因素导致的,客观上也反映了我国实体经济发展的活力。

武汉科技大学金融证券研究所所长董登新表示:“现在我们看到的堰塞湖不同于核准制下的堰塞湖。注册制下的堰塞湖,不是审核慢,而是上市资源更加充沛。注册制改革后,很多企业都觉得自己有资格上市,说明注册制受到了市场的肯定,企业选择国内上市而非去国外。”

对于此次IPO堰塞湖的形成原因,有业内人士称,这源于政策的不稳定性带来了企业和中介机构共同的不安全感,紧周期大家勒紧裤腰带过日子,松周期则会出现扎堆报项目的情况,都想抓紧吃到尺度宽松的红利,心底明白松周期不会维持太长时间。扎堆报项目就意味着要抢时间赶进度,总会混进一些鱼目混珠的企业,这样的集中申报往往会对审核造成巨大的压力。

该如何解决发行端拥堵严重的问题呢?部分市场人士曾寄希望于IPO加速发行上,全面注册制早日推行,加快新股发行的速度。

不过,财经评论员皮海洲认为,这种想法只是一厢情愿。新股发行需要考虑到市场的承受能力,即便是全面注册制同样是如此。如果新股发行不考虑市场的承受能力,市场就会加速下跌,就会走向低迷,最终新股发行也就难以为继,甚至面临着新股发行失败的危险。

“如果市场接受不了IPO市场化,不愿承受短期的冲击,控制节奏也就在情理之中了。”王骥跃称,在市场稳定运行的基础上,保障市场融资功能持续更为重要,制度是可以不断完善的,并不要求一步到位。

有投行人士指出,加速IPO堰塞湖的流动,将IPO公司的现场检查常态化同样有效。

今年1月31日,证监会发审委发布“首发企业信息披露质量抽查抽签情况”(第28号公告)。根据公告,参与抽签企业为2021年1月30日前受理的科创板和创业板企业,共407家,中签20家,其中创业板11家、科创板9家。中签的20家企业中,有16家企业终止上市审核,原因均为主动撤回,现场检查展露出震慑力。

据王骥跃介绍,2014年-2020年间,现场检查成为例行工作,按照5%的比例抽查。其中有部分是随机抽签的,还有的是预审员审核过程中存疑移交的,但存疑移交的并未公开披露。

“发行节奏加快的时期,就会吸引大量公司申请IPO,申请公司多了,公司质量和申报材料质量都会下降,为了严把入口关,审核力度就加大了,现场检查力度也就随之加大,吓阻部分带病闯关、滥竽充数的申报者,减轻堰塞湖压力。”王骥跃说。

有投行人士透露,根据以往的经验,IPO企业被抽中检查后通过率较低,所以有些企业收到通知后,认为还不如早点撤回。也有一些企业可能是在前期预审时,发现问题较多,已经被劝退了。对企业来说,与其冒死闯关,还不如准备好后再重新申报。

不过,对于现场检查撤回的项目,并不能“一撤了之”。

近日,沪深交易所均表示,高度重视项目撤回情况,正在对相关问题进行分析梳理。从目前情况看,项目撤回原因是多方面的,对其中涉及信息披露和保荐机构核查的若干问题,上交所已在审核过程中予以重点关注。

撤回潮再现

频繁上演的IPO申请撤回无疑是疏解堰塞湖的有效手段。实际上,IPO撤回潮正在发生。

此轮现场检查抽签中,被抽中的20家拟IPO企业中16家主动撤回了上市申请材料,八成撤回比例引起市场热议。而从去年下半年来,拟上市企业撤材料的情况就开始增多。

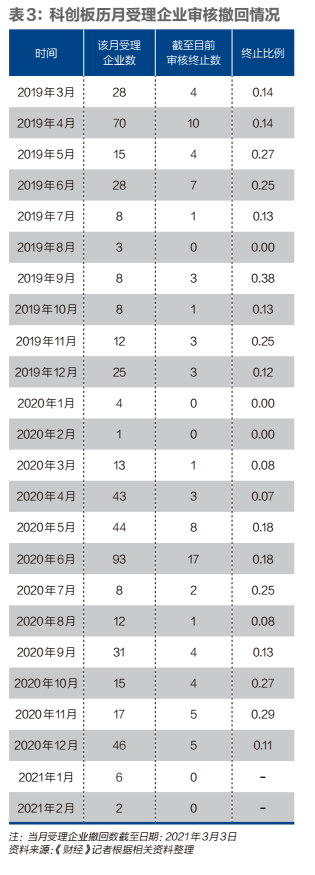

以科创板为例,根据上交所科创板项目审核数据,2019年有23家公司终止审核。2020年前11个月,总计有26家公司终止审核。从2020年12月起,科创板拟IPO公司终止审核的企业数目骤增。2020年12月有15家终止审核,2021年1月为10家,2021年2月是9家。

2020年12月至今的终止审核案例中,原因均为“主动撤回”。去年12月以来创业板终止审核的案例同样增多,绝大部分终止原因也为“主动撤回”。

撤回潮的出现似乎传递了IPO收紧的信号。

不过,证监会表示,IPO审核“既没有收紧也没有放松”,并表示通过现场检查、现场督导、自律监管等手段来严把上市入口关。

实际上,撤回企业数量的增加同样需要考虑到供给端的情况。去年下半年以来,科创板和创业板受理IPO企业申请数显著增加。

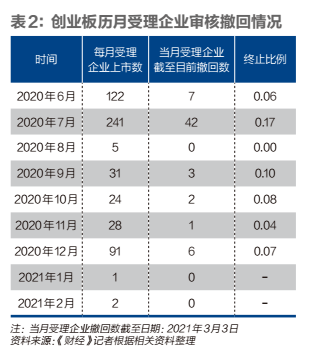

以创业板为例,去年6月创业板注册制改革落地。6月15日起,深交所开始接受创业板在审企业的首次公开发行股票、再融资、并购重组申请。因存量在审企业交接,6月受理122家企业,7月受理242家企业,数量均较多。

截至3月3日,创业板7月受理的241家企业中,有42家已终止审核,占创业板总撤回比例较高。

《财经》记者对这42家企业的终止审核时间梳理发现,9月有2家,11月有4家,12月11家,1月6家,2月16家。截至3月3日,3月份以来有3家终止。创业板开放注册制时间节点下受理较大数量企业,从12月左右开始大量进入审核决策周期,造成了较多撤回。

证监会称,近年来,证监会科学合理保持IPO常态化,特别是注册制改革后,证监会着力提高审核透明度和效率,目前科创板、创业板审核注册平均周期已经大幅缩减到5个多月。

至于科创板的情况,上交所2月26日称,科创板开板至今,累计受理企业540家,通过审核问询、现场督导和自律监管等全链条监管,共淘汰了80多家,每年的审核淘汰率始终在17%左右。

《财经》记者根据上交所官网梳理,科创板2019年共计受理企业205家,已终止36家,审核淘汰比例为18%;2020年共受理企业327家,截至3月3日已终止审核50家,审核淘汰比例为15%,不过因未审核完毕,该数字还在进一步增多。

为何近期撤回数大幅增加?首先,自去年下半年开始,科创板的受理企业数量显著增多,2020年6月-12月,科创板受理企业222家,较2019年同期的92家增加141%,这些受理企业中的问题企业,数月后体现为撤回数的增长。

另外,虽然从年度来看保持稳定,但是分季度看监管力度仍有差异。科创板2020年二季度受理180家,审核终止28家,审核淘汰率16%;三季度受理51家,审核终止7家,审核淘汰率14%;四季度受理78家,目前审核终止14家,审核淘汰率18%,不过四季度受理企业仍在审核中,淘汰率会进一步提高,反映出四季度受理企业较前期,监管力度有所增加。

IPO生态迎变

注册制之下,A股IPO发行已经形成新的生态。

首先,大量企业快速上市。根据Wind数据统计,2020年发行上市的企业有399家。在推出注册制前一年的2018年,发行上市的企业只有103家。2021年以来,发行上市的企业有58家,2020年同期是39家。注册制推出前的2019年同期是19家,2018年同期是27家。值得关注的是,注册制之下,已经有17家亏损企业成功登陆科创板。

再者,企业上市打破了23倍市盈率的限制,更多地依靠机构和市场对其发行价做出判断,因此新股发行价出现了明显的分化。

根据记者统计,注册制实行以来,有21家企业IPO发行市盈率超过了百倍,远高于行业平均水平。最高发行市盈率高达1737.49倍。不过,有近百只个股发行市盈率低于23倍,最低的仅有12.83倍,为上纬新材。

但是,上纬新材的超低发行也引起了上交所的关注。当时常见的现象是询价抱团,该种现象随后也引起了监管层的注意。从整体上看,注册制下新股发行市盈率出现了非常大的分化,发行价更多的是凭借机构和市场对企业做出的定价。

上市前5日不设涨跌幅更加强调了市场的作用。上市首日,科创板新股股价上演疯狂,首日涨幅可以高达数倍。但是这种疯狂并不会持续。即便前5日不设涨跌幅,但相比之下风险或更大。Wind数据显示,在可比较的数据中,科创板上市后5天涨跌幅,出现上涨的是44家,占比为27.67%。下跌的有115家,占比为72.33%。

二八分化的现象在科创板次新股上演得淋漓尽致。

《财经》记者根据Wind统计,科创板企业上市3个月的涨跌幅,上涨的有21家,下跌的有107家。上涨与下跌占比分别为16%和84%。上市6个月的涨跌幅,上涨与下跌占比分别为20%和80%。上市1年后的涨跌幅,上涨与下跌占比分别为19%和81%。

截至3月2日,科创板企业上市以来上涨的有27家,下跌的有134家。上涨与下跌占比分别是17%和83%。其中,下跌幅度最大的是赛科希德,达70.89%。有37只个股的下跌幅度超过了50%。

而与之相对比的是,注册制之前的创业板股价表现,以2019年初到2020年上半年为统计区间,上市3个月的涨跌幅,上涨的有74家,下跌的有6家。上涨与下跌占比分别为92.5%和7.5%。上市6个月的涨跌幅,上涨与下跌占比分别为91.25%和8.75%。上市1年后的涨跌幅,上涨与下跌占比分别为86.44%和13.56%。

通过对比可以明显地看出,科创板经历初期的疯狂之后,后期表现并不出色,上涨与下跌呈现出明显的二八现象,优质企业更加吸引资金追捧。相比之下,注册制之前的创业板企业,上市之后一年内的时间表现均优于科创板。

此外,投资者对次新股的炒作力度明显降低。根据Wind数据统计,2020年,有399只个股上市发行。截至3月2日,已经有35只跌破发行价。其中主板15家,科创板17家,创业板3家。跌幅最大的为凯赛生物,下跌38.34%。

2019年12月4日,科创板企业建龙微纳上市。令市场颇为意外的是,建龙微纳上市首日即遭破发。这也是注册制下第一只上市首日破发股。

业内人士认为,市场将逐渐发挥价值发现的功能,此前的打新投资逻辑也将发生改变。首日破发将是常态,打新稳赚不赔的神话也将被打破。这是必然趋势。不过,从目前来看,要想形成常态化还需一定时间。建龙微纳是目前为止唯一的首日破发股。

王骥跃认为,打新稳赚不赔的现象依然没有被打破,上市首日破发依然是罕见现象,原因还在于IPO供给的有限。不过,从长期看,首日破发必然会成为常态。

在业内人士看来,拟上市的企业越来越多,但对二级市场的投资考验也越来越大。A股的核心资产将受到追捧,而大部分普通个股下跌会十分严重。A股并不是普涨的市场,未来分化会越加明显。如何去挑选出真正具有价值的企业投资,对于普通投资者来说才是真正的考验。