文/劳伦斯·C·施特劳斯(Lawrence C. Strauss)

编辑/郭力群

退休航空工程师鲍勃·贝克(Bob Baker)定期支取微薄的养老金和社会保障收入来支付生活费用。

此外,2015年退休后,贝克开始关注能带来稳定股息收入的股票。现年72岁的贝克与妻子住在弗吉尼亚州北部,他说,“当我完全理解优质公司派息的重要性后,我的首要任务就是不再卖出任何股份。”

贝克持有的股票包括百事可乐(PEP)、CVS Health(CVS)和保德信金融(PRU),这些长期派息公司的股息收益远高于标准普尔500指数成分股约1.5%的平均水平。他投资组合中高股息股的收益率最近达到了4.5%。

在退休时将股息作为补充其他金融资产的一种方式、或者依靠股息获得大部分收入这一概念近来引起了人们的极大兴趣。目前许多传统收益投资的收益率接近历史低点,保障个人退休后收入的负担也越来越重。这一策略吸引了各个年龄段和投资经验不一的投资者,Facebook上有专门讨论这个话题的小组,还有博客、新闻简报、书籍和其他各种平台。

但这些投资者和交易GameStop这种股票或采用动量投资策略的投资者不一样,他们中的很多人都非常勤奋,采用合理的策略建立长期投资组合。

布赖恩·博林格(Brian Bollinger)说,“股息的巨大吸引力在于,从心理角度来说更容易让人坚持到底。”博林格在2015年创办了Simply Safe Dividend,每月向高股息股散户投资者提供投资简报和投资工具。他说,“不管市场状况如何,高股息股都能带来一个不断增长的收入来源。”

去年疫情导致的股市暴跌和随后的强劲反弹期间,高股息股表现落后,许多知名高股息股不是削减了股息就是暂停派息。从2020年2月市场达到疫情前高点到2020年底,标准普尔500股息贵族指数(即至少连续25年支付并增加股息的股票)的回报率为8.1%(包括股息)。相比之下,标准普尔500指数的同期回报率为12.7%。

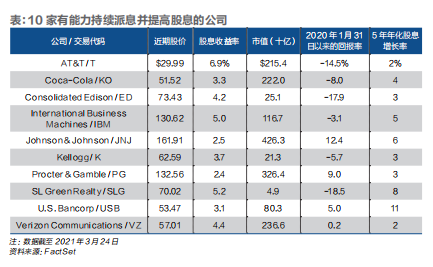

但去年的抛售和低迷表现为高股息股投资者创造了一个增持他们认为被低估的股票。错过去年机会的投资者也还有机会,《巴伦周刊》挑选了10只股息收益率高以及能够持续派息的股票。

以股息作为退休后一个收入来源的兴趣增长背后的关键原因是超低利率。虽然10年期美国国债收益率近期触及1.7%,超过标准普尔500指数成分股的平均股息收益率,但以历史标准衡量仍处于低位。其他传统收益型投资(如定期存单和公司债)的收益率也处于历史低位。

先锋机构投资者集团(Vanguard Institutional Investor Group)投资研究主管科琳·雅各内蒂(Colleen Jaconetti)说,“过去,退休的人可以靠投资组合带来的现金流生活,他们从来不需要去想现金从何而来这个问题。”

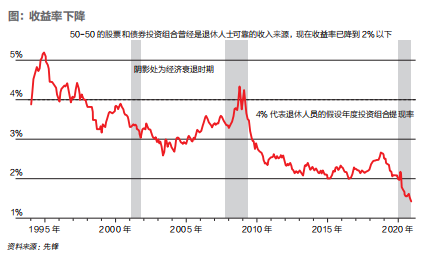

雅各内蒂指出,在1995年初,50-50股票和债券投资组合收益率略高于5%,到2020年底已经降至1.4%。

由于收益率极低,高股息股成为吸引退休人士的一项核心资产,不仅能带来可观的收益,而且在许多专家预计通胀将上升之际,高股息股的股息可以增长到对冲通胀的水平。

“人们通常认为股息收益率的最佳点在2.5%到4.5%之间,而我正好处于3.6%的中间点。”戴夫·范·纳普(Dave Van Knapp)说。他是一位活跃的股息增长投资博客作者,也是一位退休后非常依赖股息的投资者。

现年74岁的纳普不仅推崇这种投资策略,也在实际操作中切身践行。他在一个名为“每日交易提醒”(Daily Trade Alert)的网站上公开了自己的投资组合,这个投资组合最近价值达到15.1854万美元,比他在2008年建立时增长了两倍多。投资组合中有28只股票,包括强生(JNJ)、百事可乐和宝洁(PG)等。他使用社会保障和养老金来补充来自股息的收入。

“很多时候,当人们说退休后想靠收益投资生活时,绝大多数人立刻选择了债券,”纳普说,“股息策略的一个突破性概念是你可以创造来自股票的收益。”

需要记住的一点是,避开债券而专注于股票这种操作相当于投资者抛弃了一种能够带来投资组合多样化的重要资产类别。

建立高股息股投资组合的方法有很多,其中之一就是像纳普的投资组合那样集合一批蓝筹股。然而,投资者需要考虑退休后过度依赖股息的利弊。

Advisors Capital Management首席投资官查尔斯·利伯曼(Charles Lieberman)说,“如果你的投资组合足够大,那么就买宝洁和金佰利能带来足够股息的股票。有一个概念上的问题是,你是买入一个多样化投资组合后定期剥离资产以获得现金,还是为了收入而投资、靠这部分收入生活?”

许多投资者和财务顾问倾向于关注整体回报率,即投资人储蓄资金,并在投资组合里集合成长股、高股息股票、债券及其他各类别的资产,投资人有时会在退休后出售资产以筹集现金。对他们来说,退休后依靠股息以维持30年甚至更长时间所需本金不是个可行的方案。

摩根大通资产管理(J.P. Morgan Asset Management)首席退休策略师凯瑟琳·罗伊(Katherine Roy)说,“我从没听任何财务顾问提问 ‘应如何建立高派息股投资组合以满足客户100%的收入需求’。我看到的是越来越多的财务顾问正建立以收入(income)为导向的多样化投资组合,但他们同时还想追求增长(growth)潜力。”

雅各内蒂也持怀疑态度,他指出,股息收益率在3%到4%之间的股票尽管被一些投资者认为是有吸引力和安全的,但可能带来很大风险,导致投资组合过于集中,并造成资本损失。

“在任何给定的时间里,都没有办法判断成长股会跑赢还是价值股会跑赢,”雅各内蒂说,“并不是说你不能在价值股领域进行大量多样化投资,但你很可能是在减持成长股,一旦成长股表现优于预期,那么你的投资组合就会跑输。”

不过,《巴伦周刊》采访过的几位股息投资者认为,主动管理高股息股投资组合以获得长期资本回报、同时将随之而来的风险降至最低是有可能实现的。

Gilman Hill Asset Management首席执行官和投资组合经理珍妮·范·莱文·哈灵顿(Jenny Van Leeuwen Harrington)在制定股票收益策略时的目标是获得5%的股息收益率加资本增值。她说,“你可以获得5%的股息收益率,但这并不容易,成本也不会很低,你需要努力争取。”

在谈到股息收益率至少达到4.5%、财务稳健的公司时,她提到了Verizon Communications(VZ)、IBM(IBM)和SL Green Realty(SLG)。

不过哈林顿表示,并不是所有人都适合退休后只靠股息生活。“这取决于你的支出金额和支出项目。”她说。

举例来说,某退休人士的投资组合总额为20万美元,3%的股息收益率每年可以创造6000美元收入,虽然不是很多,但是如果有社会保障或者其他收入的话可以作为补充。

如果是150万美元的投资组合,3%的股息收益率每年可以创造4.5万美元收入,如果加上其他来源(如社会保障)就足够了。

诚然,高收益对一些投资者来说很有吸引力,但投资者要小心陷入价值陷阱,即一只看上去便宜的股票可能走势一直低迷,或者在较长一段时间内下跌。这类股票是股息投资圈里的热门话题,但投资者在决定一只高收益股票是否值得冒险之前应该做好研究。

“只有基本面分析才能判断一只高股息收益率股票是暂时走势不佳还是没有回升的希望。”哈林顿说。

归根结底,依赖收益的退休策略并不是万无一失的,也不能建立了投资组合后就不再管它。

利伯曼说,“投资者仍须时时关注自己的投资组合,市场会下跌,一家或多家公司也可能在某个时点削减股息,这些都是不可避免的情况,所以投资者必须随机而动。”

在选择以高股息股为主的退休投资组合之前,另一个需要考虑的因素是:并非每个退休人士或储蓄者都有定期关注股票投资组合的愿望、能力或时间。通过共同基金或财务顾问的帮助可能更有效,尽管需要支付费用。

但只要主动对高股息股投资组合进行管理,就能给投资者带来可观回报。

文章开篇提到的贝克说,“我最重要的考虑是在不用抛售投资组合中的股票的前提下获得令人满意的收入,我已经退休了,有时间也乐于每天关心一下我的投资组合。”

Matrix Asset Advisors首席投资官戴维·卡茨(David Katz)称,高股息股很适合退休人士,他们中的许多人面临着“非常艰难的投资决策”,因为债券收益率太低,而且其他股票估值太高。

他表示,某些高股息股“可以给投资者带来健康且不断增长的收入,随着时间的推移,投资组合也能够合理增长”,在必要时也能提供一些下行保护。

根据卡茨和其他金融专业人士的意见,《巴伦周刊》通过研究挑选了由10只高股息股构成的投资组合供退休人士参考。

美国电话电报

美国电话电报(T)是股息投资者讨论最多的股票之一,股息收益率约为7%,远高于大多数美国公司。不少投资者担心的一个问题是该公司债务负担非常沉重。

但这家娱乐、科技和电信集团公司在派息方面有着悠久的历史,是标准普尔500指数中的股息贵族之一,一些分析师看好该公司的内容产品和进军流媒体领域的计划。

公司高管也支持派息。在3月12日公布的公司战略和财务展望中,首席执行官约翰·斯坦基(John Stankey)称美国电话电报“致力于维持目前的派息水平,还计划利用派息后剩余的现金减少债务”。在3月8日的一次会议上,首席财务官约翰·斯蒂芬斯(John Stephens)也表达了类似的派息承诺。他说,“扣除(资本支出)后的自由现金流为260亿美元,公司有足够的资金支付股息。”

该公司上一次宣布上调季度股息是在2019年12月,当时上调了1美分至每股52美分。但美国电话电报看起来至少有望维持这一派息水平。

可口可乐

20世纪70年代,可口可乐(KO)制作了一系列以“可乐增添活力”为口号的电视广告,多年过去,这家饮料巨头的股息收益率也上升了很多,而且还在继续上升,近期为3.3%。

虽然去年疫情给可口可乐的主要销售渠道之一——餐饮业造成了巨大损失,但该公司依然把季度股息保持在每股41美分。

2020年,可口可乐调整后的每股收益为1.95美元,低于前一年的2.11美元,销售额下降了11%,至330亿美元。接受FactSet调查的分析师预计,该公司今年的销售额将反弹至367亿美元,仍低于2019年的水平,每股收益将达到2.14美元。

尽管面临不利因素,可口可乐董事会仍在2月份宣布季度股息为42美分,增长了1美分,增幅2.4%。该公司去年向股东支付了70亿美元的股息,其中包括巴菲特,多年来巴菲特一直看好可口可乐的产品和派息前景。

在2月召开的一次投资者介绍会上,可口可乐将继续增加股息作为其第二大资本配置优先事项,排在对业务进行再投资之后。

包括股息在内,该公司股价今年下跌约5%。不过,该公司有望成为经济重新开放的一大受益者,其派息历史也预示着长期好兆头。

爱迪生联合电气

公用事业公司因其持久性、弹性和高股息收益率而经常受到投资者的称赞。然而,疫情给这类公司带来了巨大挑战,爱迪生联合电气(ED)也不例外。

该公司去年调整后的每股收益为4.18美元,较2019年的4.38美元下降了5%,营业收入下降了约3%,略高于122亿美元。

不过,晨星分析师查尔斯·费舍曼(Charles Fishman)称,“未来五年,该公司的公用事业分销业务仍能够贡献调整后利润的90%以上。”

受监管的公用事业公司的业务常被认为具有持久性和弹性,有助于推动利润和股息的增长。

爱迪生联合电气已经连续47年提高股息,最近一次是在今年1月,该公司把股息上调了4美分,现为每股3.10美元,上调幅度1.3%,低于该公司近年来平均3.5%的上调幅度。费舍曼说,“这主要是受疫情的影响,我们预计未来几年股息增长将恢复到之前水平。”

但他表示派息是有保障的,因为“公司非公用事业业务的策略比较保守,而且在纽约的公用事业业务的监管框架对公司非常有利”。

卡茨认为,“随着整体经济重启和纽约市的经济逐渐复苏,这只股票可能会得到提振。”

IBM

今年IBM股票的回报率约为5%,略高于标准普尔500指数,但由于财务业绩表现不佳,长期以来该公司股价走势一直落后。

但IBM一直在努力改变这种状况。2019年,IBM通过债务和现金的组合,以330亿美元收购了为客户提供混合云平台的Red Hat。公司首席执行官阿尔温德·克里希纳(Arvind Krishna)今年1月告诉分析师,2020年Red Hat的销售额增长了18%。这应该有助于IMB持续派息并实现适度增长。

Gilman Hill的哈林顿认为,Red Hat的“混合云IT战略”对IBM整体收入增长的贡献会越来越大。她说,“投资者对IBM爱恨交加,最后被一些投资者放弃了。”

从好的一面来看,IBM的股息收益率为5%,而且该公司已经表示将继续派息。IBM今年早些时候加入了标准普尔500股息贵族,证明了这只股票股息持续增长的能力,这正是储蓄者和退休人士所需的。

强生

得益于多元化的业务,强生能够创造大量自由现金流,该公司也因此能够在任何情况下确保派息和增加股息。

举个例子,去年4月,疫情迫使许多公司削减或取消股息,强生则宣布派发每股1.01美元的季度股息,比之前的95美分提高了6%。而强生当时的主要业务部门之一——医疗设备——因疫情面临下滑压力,由此可见该公司的派息非常有保障。

去年,该公司派发了约105亿美元的股息,约占其自由现金流的一半。

晨星分析师达米安·科诺菲尔(Damien Conover)看好强生“多元化的收入基础、不断发展的研究渠道以及卓越的现金流创造能力”,在这些优势的帮助下,强生应该能够持续派息并有能力增加股息。

家乐氏

虽然家乐氏(K)今年跑输大盘,回报率也没有上升,但该公司Morningstar Farms Incogmeato品牌和其他品牌的植物蛋白质产品销售情况不错,因此基本面保持稳健。

2020年该公司的内生性收入增长了6%,主要得益于全球所有地区和四大主要产品类别的增长:零食、谷物、冷冻食品和面条。这有助于抵消疫情和资产剥离等不利因素的影响。

此外,整个疫情期间家乐氏依然派发了每股57美分的季度股息,并计划在今年第二季度把股息提高1美分。该股最近的股息收益率为3.7%。

首席财务官阿米特·巴纳蒂(Amit Banati)在2月份公司第四季度业绩电话会议上对分析师表示,“这意味着向股东返还更多现金,反映出我们对业务的信心。”

该公司去年调整后的每股收益为4.03美元,略高于2019年的4美元。接受FactSet调查的分析师普遍预计,今年每股收益为4.01美元。按2021年预期利润计算,家乐氏的市盈率为15.3倍。

卡茨称家乐氏是一家“顶级消费必需品公司,而且估值非常有吸引力”。

宝洁

消费品巨头宝洁在2020年证明了其派息实力。

去年4月,该公司宣布季度派发每股79.07美分的季度股息,上调幅度6%。该股股息收益率为2.4%。

首席运营官乔恩·莫勒(Jon Moeller) 1月份告诉分析师,公司在疫情暴发之前就一直在上调股息,虽然疫情带来了种种挑战,但宝洁依然能够把股息上调幅度提高到多年来的最高水平。

疫情隔离期间该公司纸巾等产品销量大增,给利润带来提振。接受FactSet调查的分析师预计,宝洁当前财年的每股收益将达到5.70美元,高于去年的5.12美元,这证明该公司持续派息的能力。

SL Green Realty

房地产投资信托深受收益型投资者的欢迎,这类公司必须把至少90%的应税收入用作派息。SL Green Realty在后疫情时代将尤其受到青睐。

在曼哈顿拥有大量知名办公大楼的SL Green Realty自去年1月疫情暴发前以来股价下跌了18.5%。租户面临入住率低的难题以及许多公司的员工在疫情暴发一年后仍在家工作给该公司的业务带来打击。

“人们担心员工可能再也不会回到纽约市的办公室工作,但我认为这种可能性非常小。”Advisors Capital Management的利伯曼说。

他认为SL Green Realty是经济重新开放之际的理想投资标的之一。SL Green Realty的股价已经开启了回升之势,仅今年一年的回报率就达到了15%。该股最近的股息收益率为5.2%。

今年3月,除了宣布每月派发每股30.33美分的股息外,该公司还派发了每股不到1.70美元的特别股息,总股息为2美元。不过,特别股息是以公司股票的形式派发的,但股东也可以要求以全额现金派发。

U.S. Bancorp

U.S. Bancorp(USB)今年迄今的回报率约为15%(去年约为75%),还有继续上涨的空间。

卡茨称其为“一流的地区性银行”,拥有强大的贷款组合和良好的信用质量。他说,“我们预计这家银行会极大地受益于经济复苏和收益率曲线变陡。”

该行内设好几个部门,因此收入非常多元化,这些部门包括:企业和商业银行业务;消费者和小企业银行业务;财富管理和投资业务;支付服务(包括信用卡和借记卡);金库和其他公司支持性服务。

U.S. Bancorp每季度派发42美分的股息,股息收益率约为3%。此外,虽然今年回报率达到了两位数,但表现不及Truist Financial(TFC)和KeyCorp(KEY)等同类银行。卡茨说,“现在到了U.S. Bancorp迎头赶上的时候了。”

Verizon Communications

Verizon的股息收益率为4.4%。按2021年每股收益为5.06美元的预期计算,市盈率为11倍,是一个比较合理的水平。该公司去年的每股收益为4.9美元,5.06美元的预期比去年高出3%。

哈林顿说,“市场普遍预计Verizon的利润增幅在1%到3%之间,但我们认为这一预期过于保守,而且没有根据该公司管理层给出的收入增长预期进行调整。”

Verizon给出的预期是,今年收入增长2%以上,2022年和2023年进一步提高到3%以上。

卡茨称,Verizon“有望因经济复苏和5G推出受益”。他还表示,该公司“可以轻松应对最近高昂的频谱拍卖成本”。

今年3月早些时候,Verizon在投资者日活动上表示会继续派息,并将其列为继业务投资之后的第二优先资本配置。该公司最近一次增加股息是去年9月,从61.5美分增加到62.75美分,增幅2%。

如果Verizon能够信守这一承诺,股息就会持续上升,成为高股息股票投资者的一个理想选择。■

(《巴伦周刊》英文版2021年3月26日)